今さらNISAの良さに気づいた乃木介@Xです。

2024年から新NISAが始まるので、先立ってSBI証券で旧NISAの口座を作りました。そうすると2024年になると自動的に新NISAの口座も作ってくれるので。

恥ずかしながら最近までNISAについて全く知らなかったのですが、調べれば調べるほど「あぁ、、、もっと早くやっとけばよかった」と後悔の念が強くなります。

昔勤めてた海外の金融会社で習ったことだらけなのに、なんで忘れていたのか。。。NISAについてちゃんと調べなかった10年前の自分を殴りたい。。。

投資の三大原則は『長期』『積立』『分散』。NISAはこれに即した最適な環境だと思います。

本記事では、普通の会社員である僕がなぜ新NISAをするのかを書いています。

僕が新NISA(投資信託)をする3つの理由

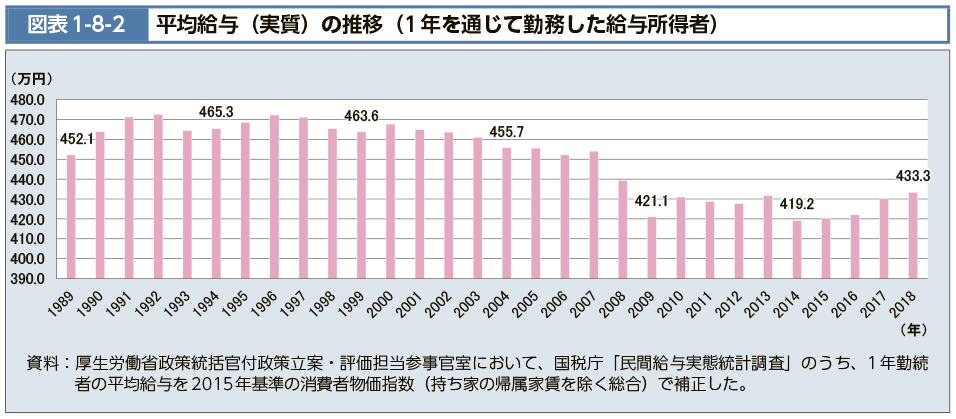

給与が上がらない

日本の平均給与は、30年間で変わっていないどころか下がってます。

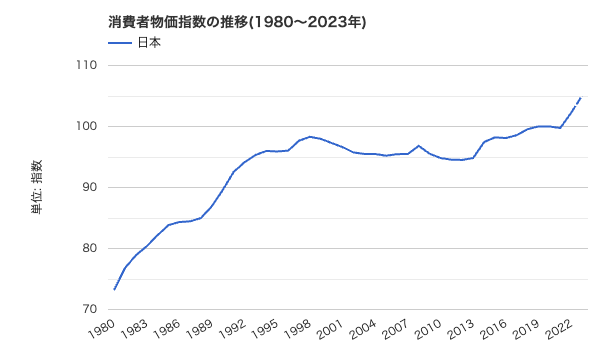

しかし消費者物価指数は上がり続けています。

つまり、収入は減っているのにモノの値段は上がっているわけです。

これが今の日本。生活しづらすぎる。

とはいえ自分でなんとかしないといけない。というわけでNISAで資産形成です。

FIREのFI(経済的自立)

NISAを利用する人は↓の目的が多いイメージです。10年、20年、30年後の資産形成のために、コツコツ積み立てていくわけですな。

- 老後の生活費

- 子どもの教育費

- FIREするための資金

僕はFIRE(経済的自立、早期リタイア)のFI(経済的自立)が目的。

リタイアはしないけど、生活に余裕と安心感をもたせたいです。

全額貯金は資産価値を下げる

将来のために貯金するという手もありますが、個人的に併用はしてもメインにはできないです。理由は、年月が経つにつれてお金の価値は下がっていくからです。

通常、資本主義経済は発展し続けるので、ゆるやかにインフレ(物価上昇)していきます。

例えば「子どもの頃は100円で買えたジュースが、今は100円で買えない」みたいなことは、誰にでもあるんじゃないでしょうか?

つまり当時から今まで100円を大切に持ってたとしても、今の100円に当時ほどの価値はありません。100円という見た目の数字は減りませんが、価値が減っています。これは自然に起こるインフレです。

なので余剰資産は貯金やタンスで塩漬けするのではなく、お金が勝手に育つ環境に入れておくわけです。

昭和の主婦が定期預金でお金を育てて、10数年後のお子さんの進学費用の足しにしてたのがまさにこれ。1990年の郵便貯金の定期金利が約6%でしたから。

もちろん僕は貯金を一切しないということはなく、だいたい1年分の生活費は現金で持つようにしています。運用するのはそれ以外の余剰資金。(まぁNISAはiDeCoと違っていつでも現金化できるので、そこまで不安になる必要はないかと)

新NISAをする上で大切な6つのこと

余剰資金でやる

人によって、目的も状況も積み立てる金額もさまざまですが、大切なのは余剰資金でやること。投資の基本中の基本。

NISAは競馬やデイトレードのような、ハラハラドキドキ一攫千金スリルを味わいたい人向けではないです。イチかバチかでもないです。

公的年金や確定拠出年金のように、リスクを抑えて将来の資産形成をコツコツしたい人のためのものです。

なおNISAは毎月100円からできます。(SBI証券の場合)

長期運用が前提

繰り返しますが、NISAを「今月10万円投資して、来月に20万円にする。あわよくば40万円とか。」のようなギャンブルだと思っている人がちらほらいる気がします。

金融庁も言っているように、コツコツとした長期運用が大前提です。

NISAで投資信託の運用を始めてまだ数年しか経っていないのに、「マイナスになった」と不安になって辞めてしまう人がたまにいますが、悪手の骨頂です。

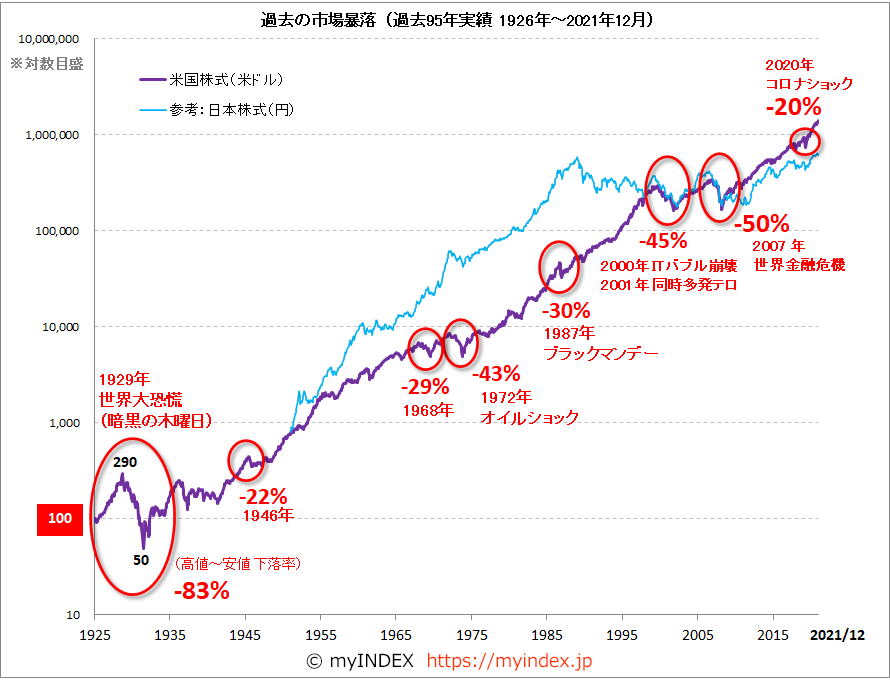

↓は過去95年間の株式市場の推移。数ヶ月や数年という短期的に見ると細かな上下を繰り返しています。しかし十年単位の長期で見ると、右肩上がりに上昇しています。

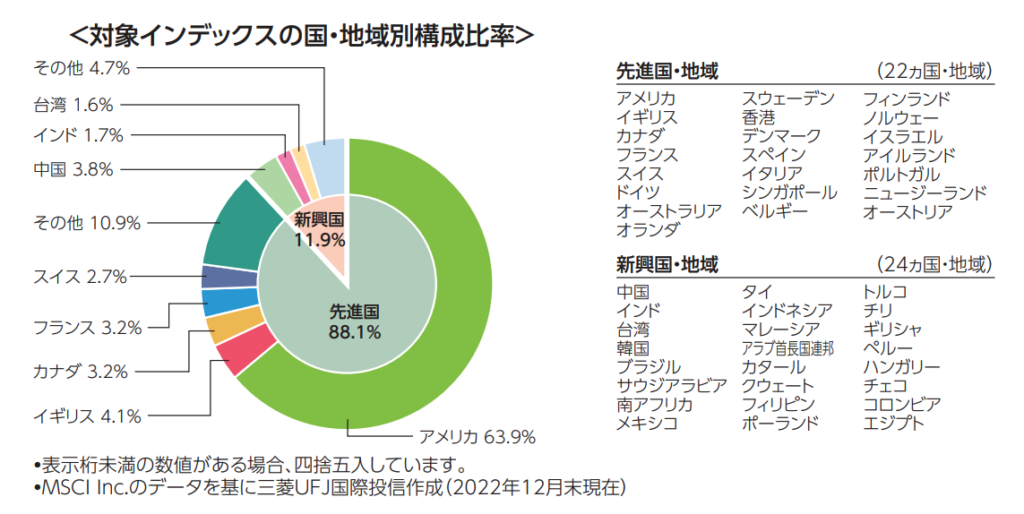

そして↓のチャートは、僕がNISAで積み立てている三菱UFJアセットが運用しているeMAXIS 全世界株式インデックス。これはインデックスファンドという種類の投資信託(プロが運用してくれる株や債権の詰め合わせみたいなもの)で、市場(株価指数)の動きに合わせて運用されます。

ニュース番組で『S&P500』とか『NYダウ』とか『ナスダック』とか見聞きすると思いますが、あれが株価指数です。インデックスファンドごとに連動する株価指数が異なります。

このためインデックスファンドの成績は、市場(株価指数)が上がれば上がりますし、下がれば下がります。これはインデックスファンドが市場以上の成績を目指すものではないからです。(この逆で、リスクをとって市場以上の成績を目指すのはアクティブファンドという投資信託です)

また、95年間の株式市場推移と同じくリーマンショックやコロナショックの年は下がっていますが、少し経てば市場と同じく戻っています。

なので短期的な視点で「下がった!」とか「上がった!」と一喜一憂するのはナンセンスなんです。大切なのは10年後20年後に上がっていること。

例えば↓のチャートは、僕の旧NISAの実際の画面(最近始めたばかり)。積立金額は合計40万円でeMAXIS 全世界株式インデックス。

2023年8月末から始めて1ヶ月ちょっと経った時点。評価額がマイナス約1.3万円になってます。

これを見て「うわーマイナスになってる。NISAやめよ。」ってなるのが悪手。短期スパンで不安になって狼狽売りして自分でギャンブルにしてしまっています。

投資信託の目的は十数年後の資産形成。数年など短期的に見ても意味ないです。

短期的に上がろうが下がろうが気にせず、10年20年後を見据えて、無理せずコツコツ積立を継続するのが大事。

↓はちょっと前にバズった、長期で運用するのがいかに大事がよくわかるXのポスト。

もちろん「市場、経済がこのまま右肩上がりになるかわからないからやらない」という判断もありです。

僕は、少なくとも自分が寿命で死ぬまでは伸び続けると予測しているので、やる判断です。(国連の人口統計によれば、世界人口は2080年代まで上昇し、その後横ばいで推移する見込みです。)

投資はギャンブルではない

金融には『単利と複利の違い』『72の法則』などの基礎知識があります(後述)。アメリカやカナダでは、高校の授業で学ぶ知識です。

「時間を味方につけて、資産は長期で育てる」という基本に関わる知識。

実は昔の日本の学校でも教えられていた内容なんですが、近年の日本の学校では教えていませんでした。

大正以前の日本では、小学校で複利計算を学んでいたそうです

ようやく2022年度からの高校の新学習指導要領で、資産形成教育の一環として「投資信託」の授業が家庭科に導入されています

ちなみに、以前カナダ人の友人に「日本人には複利という言葉自体知らない人が多い」という話をすると、驚きと呆れの表情をしていたのをよく覚えています。

これが理由なのかどうかはわかりませんが、日本人には『投資 = ギャンプル』の人が多く、また、基礎知識がないが故にありえないことをして失敗する人が多い気がします。つまり自ら投資をギャンプルにしてしまっていると感じます。

個人的には、短期的に大きな利益を得ようとするとギャンプルになるというイメージです。

そうではなく、コツコツ無理せず欲張らず、気長にするのが大事だと思います。

投資信託もギャンブルではない

NISAのメインである投資信託は「専門家が運用してくれる、株式や債権の詰め合わせ」みたいなもの。

これ、公的年金と同じなんです。

↓は公的年金の2022年度の運用実績。『資産構成割合』を見ると株式と債券で構成されています。投資信託と同じく「株式や債券の詰め合わせ」です。

投資信託との違いは、投資内容を僕たちが選択できるかできないかだけ。

NISAでは自分で選べますし、その投資信託は厳選されています。そして各投資信託の運用内容や運用成績は目論見書などで確認できます。怪しいギャンブルなんかじゃないです。

投資信託は、商品ごとに運用される株式や債権が異なります。

例えばアメリカ株式だけで構成されている投資信託もあれば、全世界の株式で構成されている投資信託もあります。そして僕たちは、どの投資信託にするか選べます。

一方、公的年金はそういった投資内容の構成もお任せです。

自分の意思でやる

投資は自分の意思でやることが、とても大切です。

モノを買うという行為にはリスクが伴います。そして、そのリスクの種類や大きさは人によって違います。人によって収入や目的など何もかも違うから。

ダメなのが「◯◯さんが良いって言ったから、言われた通りにやる」とか「◯◯さんがこの銘柄が良いって言ったら、私もそれを買う」など。そういう人はやっちゃダメ。

参考にするのはいいけど、自分で理解しない状態でやっちゃダメ。自分の資産のことなのに、人のせいにするから。

友達と買物に行って「私は自分に何が必要かわからないから、◯◯さんと同じものを買う」なんて人はいないと思いますが、それと同じ。

NISAをするのかしないのか、何を目的にするのか、どこの証券会社にするのか、どの銘柄を買うのか、いくら買うのかなど、当然のことながら判断基準は人によって千差万別です。

情報収集や勉強はしっかりしつつ、自分の意思で責任を持って判断するのが大切。「やる判断」も「やらない判断」も自分の意思で。

少しでもいいから勉強する

自分の意思と責任でやるには、知識は不可欠です。知識がないと判断基準を持てないから。

自分の中に基準がないと、その時その時でいろんな人の意見に流されまくります。

NISAに関する知識はお金全般の知識なので、NISA以外の住宅ローンや仕事など色んな面で役立つと思います。

特に確定拠出年金を会社でやっている人。ファンドを選ぶ時に必要な知識は、NISAと一緒ですから。

で、勉強のしかたは人それぞれだと思います。こういうYouTube動画を見たり、書籍を読んだり。

個人的に、経済学者や資産運用で長期的にちゃんとした実績を出している人の本は、一冊読んでおいて損はないと思います。

↓はどれも教科書的な世界的ベストセラー。どの人も共通して「アクティブファンドはやめとけ」「欲を出さず、インデックスファンドをコツコツ長期でしとけ」と言ってます。

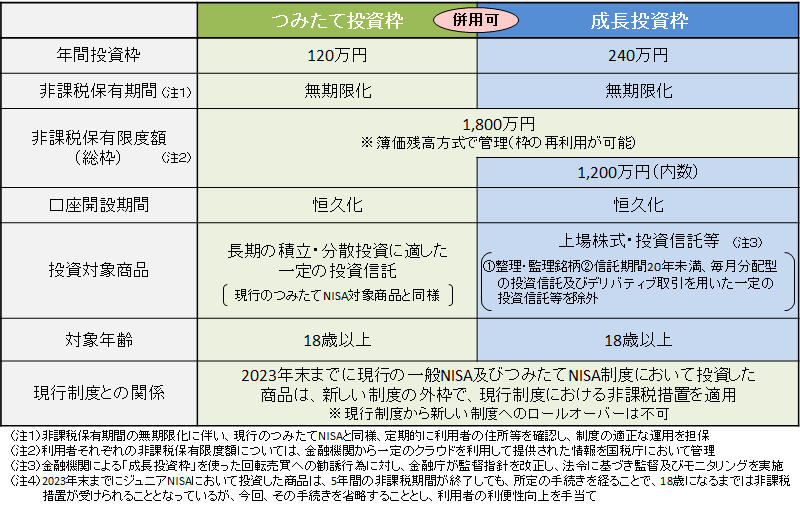

ざっくり新NISAって?

NISAは2014年から始まった制度です。

そして2024年1月からアップデートされた新NISA(正式名称:新しいNISA)が始まります。

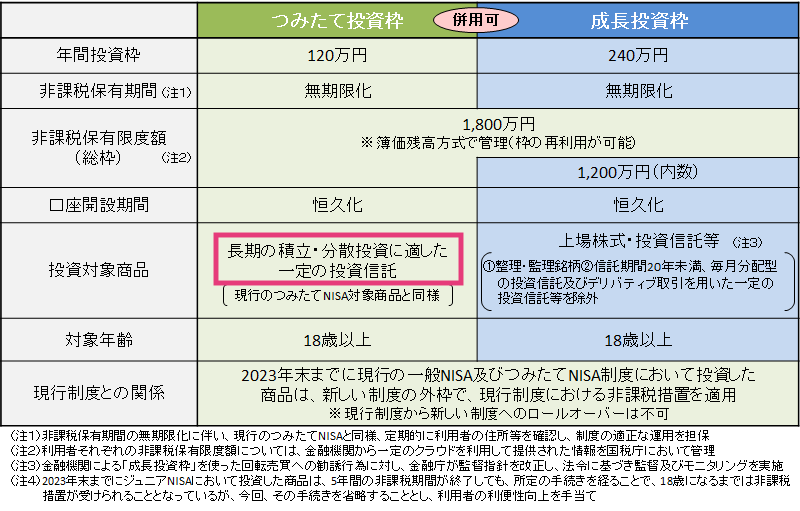

新NISAには『つみたて投資枠』『成長投資枠』の2つがあります。

『つみたて投資枠』は投資信託で毎月コツコツ積み立てるもので、『成長投資枠』は投資信託以外に上場株式にも投資できます。

『つみたて投資枠』と『成長投資枠』は両方できますし、片方だけでもOK。

僕のイメージは「『つみたて投資枠』でコツコツ積み立てて、それ以外のまとまった余剰金は『成長投資枠』」って感じです。

両方の枠を含め、NISAの特徴はざっくり以下2つ。

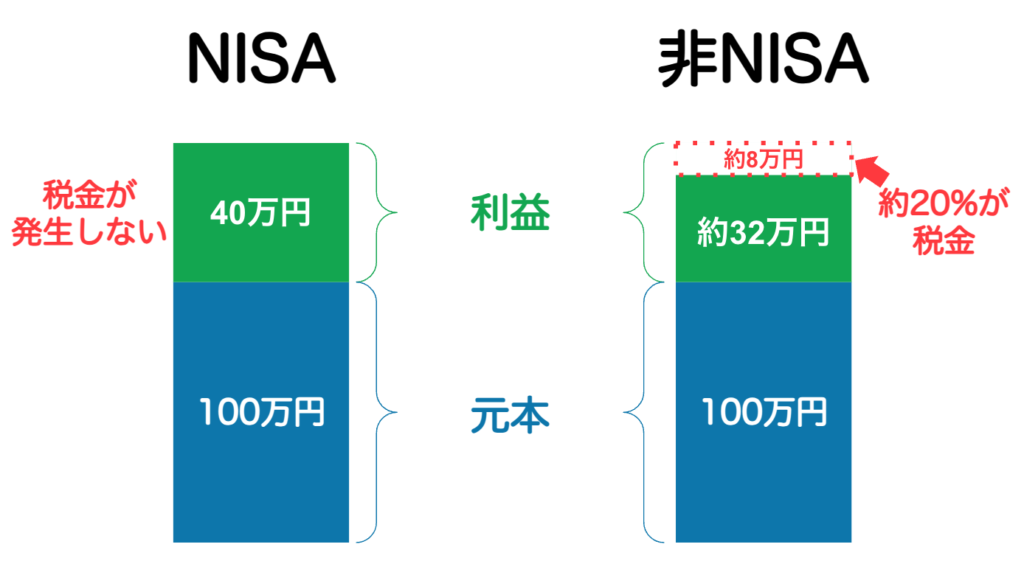

約20%の税金がない

NISAは金融商品だと勘違いされがちですが、そうではなく制度のことです。特徴は非課税。

そのNISA制度が適用されるNISAの口座を証券会社で作って投資をします。

「NISAは器で、その中で金融商品を運用。そこで出た利益に税金はかからない」という感じです。

通常、運用して生まれた利益には約20%(20.315%)の税金がかかります。が、NISAではこの税金がかかりません。

例えば100万円を運用して40万円の利益が発生した場合、普通は利益の約20%の約8万円が税金となります。

一方、NISAだと非課税なので、利益をそのままゲットできます。

【余談】公的年金でも税金が発生している

日本では拒否反応が比較的小さい(と個人的に感じる)投資の一つである個人年金にも、税金がかかります。

さらにあまり知られていませんが、公的年金も雑所得となり課税対象です。

| 公的年金等の 収入金額 | 公的年金等に係る 雑所得の金額 | |

|---|---|---|

| 65歳未満の方 | 60万円以下 60万円超130万円未満 130万円以上410万円未満 410万円以上770万円未満 770万円以上1,000万円未満 1,000万円以上 | 0円 収入金額ー60万円 収入金額×0.75 ー27万5千円 収入金額×0.85 ー68万5千円 収入金額×0.95 ー145万5千円 収入金額ー195万5千円 |

| 65歳以上の方 | 110万円以下 110万円超330万円未満 330万円以上410万円未満 410万円以上770万円未満 770万円以上1,000万円未満 1,000万円以上 | 0円 収入金額ー110万円 収入金額×0.75 ー27万5千円 収入金額×0.85 ー68万5千円 収入金額×0.95 ー145万5千円 収入金額ー195万5千円 |

そんな公的年金にも課税される日本で、NISAは非課税なんです。超レア環境。

投資商品は金融庁の条件をクリアしたものだけ

NISAで投資できるのは金融庁の条件をクリアしたものだけ。訳のわからん怪しいものは排除されています。

どの投資信託で積み立てるのかは自分で決める必要がありますが、幸い今はネット上に情報が溢れているので自分で調べられるのでOK。

なお『つみたて投資枠』より『成長投資枠』のほうが商品数が多いです。

非課税がなぜそんなにも魅力?

長期運用するから

資産運用や投資の世界における3大原則が↓

- 長期(10年20年以上の長期で運用する)

- 積立(コツコツ積み立てる)

- 分散(投資先を分散させる)

「ギャンブルをせず、いかにリスクを小さくしてお金を育てるか」という金融界の常識です。以前、海外で金融会社に勤めてた時にも同じことを教えられました。

なお、この逆をするとギャンブルになっちゃいます。

つまり「短期で、ドカンと一つの投資先に投資」をやっちゃうとリスク大。「1社の株だけに全額投資して、数ヶ月後に売っちゃう」みたいな。

この中の『長期投資する』というのが、複利、そして非課税に大きく関わってきます。

複利の効果が大きくなる

複利とは?

物理学者のアルベルト・アインシュタインは、複利を「人類最大の発明である」と表現しています

金利には2種類あります。単利と複利です。

この違いを説明します。

例えば、年利5%の投資信託で100万円を運用するとします。

単利であれば毎年の利益は50,000円です。何年経っても毎年50,000円。これは元本がずっと100万円だからです。

| 年 | 元本 | 利益 | 合計 |

|---|---|---|---|

| 1 | ¥1,000,000 | ¥50,000 | ¥1,050,000 |

| 2 | ¥1,000,000 | ¥50,000 | ¥1,100,000 |

| 3 | ¥1,000,000 | ¥50,000 | ¥1,150,000 |

| 4 | ¥1,000,000 | ¥50,000 | ¥1,200,000 |

| 5 | ¥1,000,000 | ¥50,000 | ¥1,250,000 |

一方、複利は生まれた利益も元本に含んで運用されます。

なので1年目の利益は単利の時と同じく50,000円ですが、2年目は52,500円、3年目は55,125円と、生まれる利益が前年よりも増えていきます。

| 年 | 元本 | 利益 | 合計 |

|---|---|---|---|

| 1 | ¥1,000,000 | ¥50,000 | ¥1,050,000 |

| 2 | ¥1,050,000 | ¥52,500 | ¥1,102,500 |

| 3 | ¥1,102,500 | ¥55,125 | ¥1,157,625 |

| 4 | ¥1,157,625 | ¥57,881 | ¥1,215,506 |

| 5 | ¥1,215,506 | ¥60,775 | ¥1,276,282 |

このように複利の場合は、運用期間が長ければ長いほど利益の増加量が大きくなります。

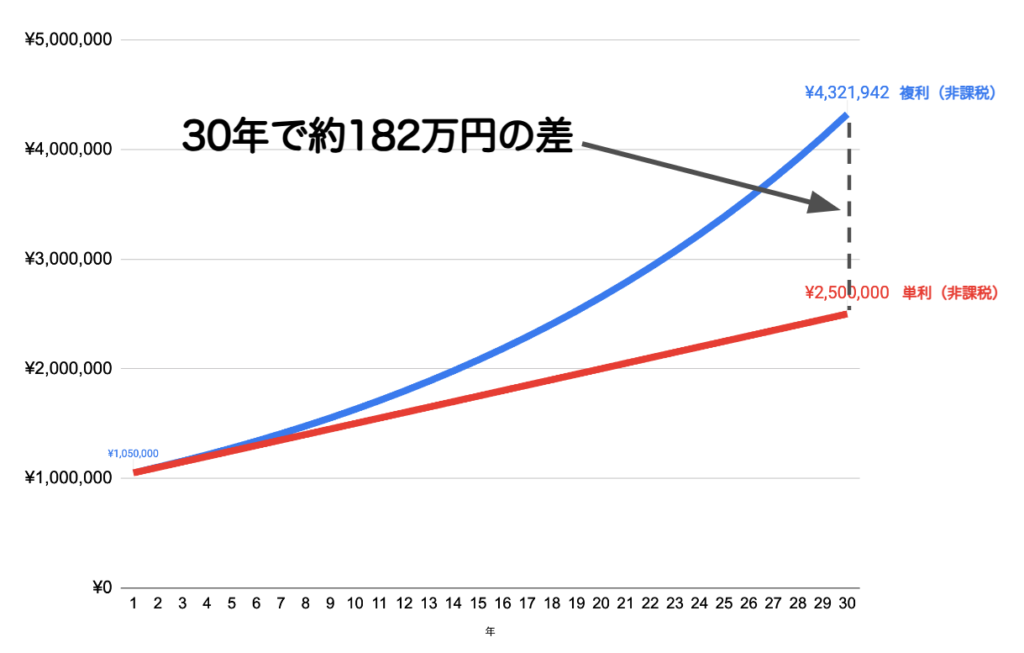

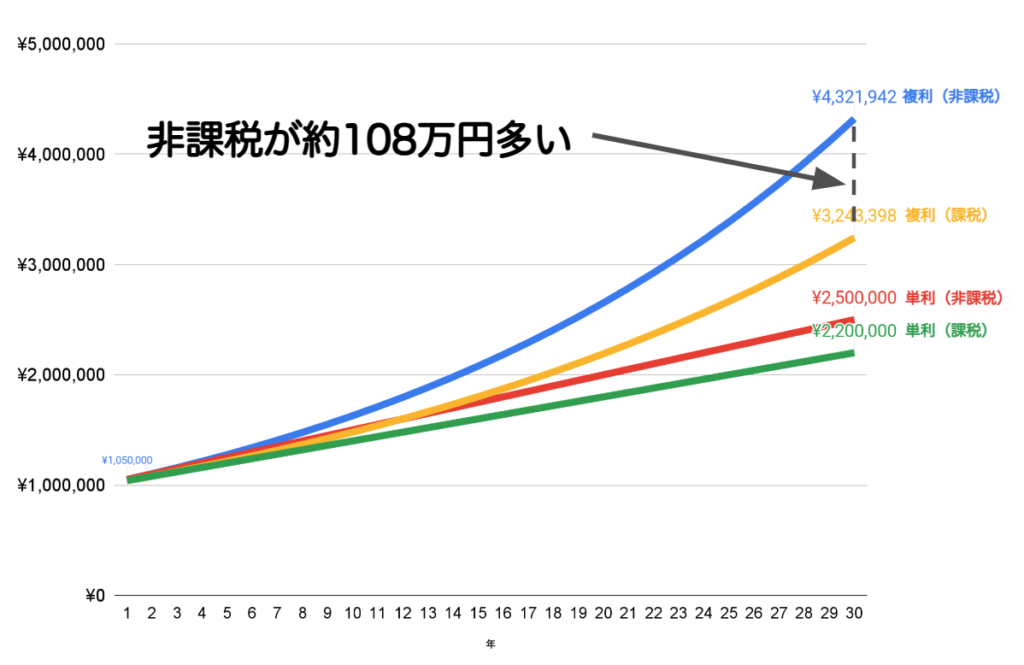

この条件で30年運用した場合、同じ金利5%でも複利のほうが利益が約182万円多くなります。

「長期運用」「時間を味方に」とよく言われるのがこれが理由です。長期運用せずに短期でやめてしまうと、せっかくの複利の恩恵を受けられないんです。

非課税が複利効果を大きくする

さらにNISAでは非課税。生まれた利益に税金がかかりません。

なので複利の効果が最大化されるわけです。

例えば、さっきの年利5%の例で30年間運用して税金がかかった場合、複利であれば課税と非課税で生まれる利益に約108万円の差が生まれます。

NISAの非課税環境がいかに魅力的か、よくわかると思います。

【補足】資産運用の基礎知識

72の法則

およそ大正あたりまでの日本の義務教育でも教えられていた知識です。

『72の法則』は、元本が2倍になる金利や年数が簡単にわかる式のこと。

72 ÷ 金利 = 元本が2倍になる年数

例えば金利が5%であれば、元本を2倍にするために必要な期間は72 ÷ 5% = 14.4年となります。

また15年で2倍にするなら、必要な金利は72 ÷ 15年 = 4.8%となります。

1960年ごろに池田内閣が「10年間で所得を倍にする(国民所得倍増計画)」と言いましたが、72の法則の知識があった人であれば「ということは、収入が毎年7%くらいずつあがるんだな。さて来年はどうなるかな?」と具体的にイメージできたわけです。

こういう基礎知識があれば、計画がどのくらい順調に進んでいるのか、マスコミの報道を鵜呑みにするのではなく、自分の頭で判断できたわけです。

僕が積み立てているファンド

ここでは僕が実際に積み立てている投資信託について書いてます。

NISAをしていない人にとっては「?」となるかもですが、具体的な話もあったほうが良いと思ってちょっと書きました。

eMAXIS 全世界株式インデックス

NISAのメインは投資信託。繰り返しますが「専門家が運用してくれる、株や債券の詰め合わせ」みたいなものです。

投資で大事なことは分散させること。(三原則の『長期』『積立』『分散』の1つ)。

投資信託は特定企業だけの株式を買うようなことにならないので、それだけで一定の分散投資になります。

NISAで選べる投資信託は、金融庁の条件に合うものに厳選されています。が、それでもいっぱいあります。

よく比較されてる投資信託が、『全世界株(通称オルカン)』と『S&P500(米国株式)』。

『全世界株(通称オルカン)』は文字通り全世界の国・地域の銘柄のファンド。『S&P500(米国株式)』は、ニューヨーク証券取引所等に上場や登録されている500銘柄のファンド。

で、僕が積み立てているファンドは、全世界株(オルカン)のeMAXIS 全世界株式インデックス↓

オルカンはS&P500に比べるとリターンは低いですが、投資先がアメリカだけになるのは個人的にリスクと感じたのでeMAXIS 全世界株式インデックスにしてます。

とはいえ、そんなeMAXIS 全世界株式インデックスでも、平均利回りは8%を超えています(2023年10月現在)。

また2023年現在、eMaxis 全世界株式インデックスの約6割はアメリカですが、仮にアメリカが下がっても自動でリバランスされます。

アクティブファンドはしない

投資信託には、大きくインデックスファンドとアクティブファンドの2つがあります。(さっき触れたeMAXIS 全世界株式インデックスやS&P500はインデックスファンド。)

| インデックスファンド | 株価指数などと連動した成果を目指す |

| アクティブファンド | 株価指数以上の成果を目指す |

NISAではアクティブファンドにも投資できますが、個人的には全くオススメしません。

いろんな本やネットで情報収集しててわかったのが、アクティブファンドは勝ってても負けのほうが遥かに多いということ。まさにギャンブル。

資産運用の著書が有名な経済学者のバートン・マルキールや実業家のチャールズ・エリスも、相場はだれにも読めないから広く分散されたインデックス投資が良いと言ってますし。

まぁそんなに良い常勝のアクティブファンドがあったら、話題になってみんな飛びついているわな。

毎年3分の1のアクティブ・マネジャーしかインデックスに勝てない。

さらに、1年間勝ったアクティブ・マネジャーでも、翌年も勝てている人は、ほとんどいない。

15年間のプロのマネジャーの成績を見ると、90%はインデックス投資に及ばない。さらに、勝っているマネジャーの成績も時間とともに確実に低下する。

このため、儲けようとしてアクティブに売買すると、「敗者のゲーム」となる。

Source: チャールズ・エリス. 敗者のゲーム[原著第8版] (Japanese Edition) (p.5). Kindle 版

NISAをやりはじめて感じた3つの効果

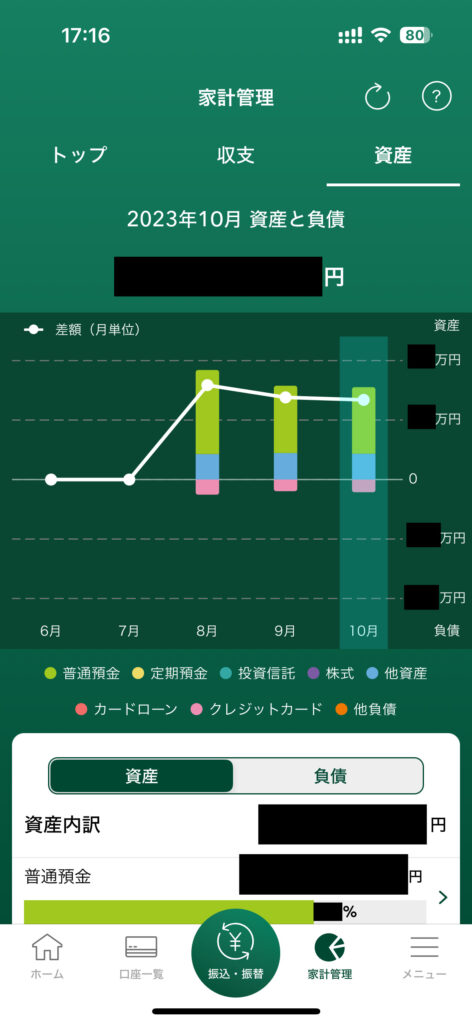

家計を見える化できた

NISAを始めたら「これくらいは積立したいな」と考えるようになりまして。

そのために、まず家計簿アプリで「いくら入ってきてて、いくら使ってるのか」を見える化しました。

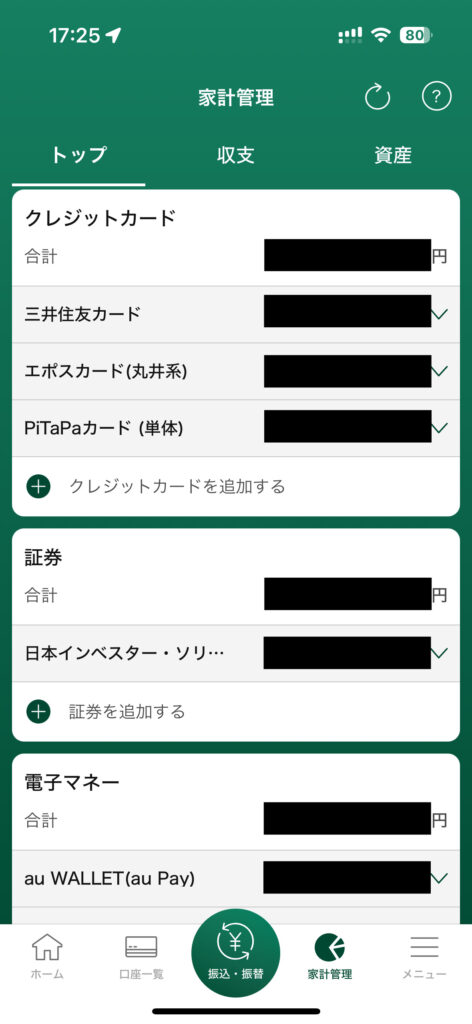

使っているのは三井住友銀行アプリと連携しているMoneytree。

各銀行の残高や、

クレジットカードの決済額、

電子マネーやポイント残高をまとめて見れます。

「こんなに使ってたのか、、、」と肩を落としましたよ。

コンビニと外食が激減した

主な無駄な出費だったのが、コンビニと外食。

コンビニって便利ですが、そのぶん高いです。1食分買うと1,000円近くなるし、飲み物はどんなに小さなものでも100円以上。ほぼ毎日行ってました。

おかげで今はスーパーに行く回数が増えました。事前に何を買うかちゃんと考えて。(今まで無駄なことしてたなぁ。。。)

そして外食も無駄だったなぁと。とくに深い意味もなく「今日は食べて帰るか」と頻繁に外食してました。たまにはいいんですけどね。

コンビニと外食を減らしただけで、月の出費がかなり減りました。塩分摂取量も明らかに減った。

確定拠出年金のファンド選びの判断ができるようになった

僕が勤めている会社には確定拠出年金があります。

ご存の通り自分でファンドを選ぶんですけど、当初は知識が全くなかったため、何を基準に選んだら良いのかわかりませんでした。

しかしNISAを始めるにあたって、ファンド選びの知識を少しだけでも学んだことで、確定拠出年金にも活かせるようになりました。

わけも分からず適当にファンド選びをしてたので「うわ、こんなファンド買ってる。。。」と気づいたり。

NISA口座はネット証券会社で開設する

持てるNISA口座は1つだけ

持てるNISA口座は1つだけ。

「証券会社Aで開設して、他の証券会社Bでも開設」はできません。

なのでどこの会社で口座を持つか、の選択が必要です。

僕はSBI証券で開設

今は便利なもので、ネットで口座開設できます。

よく比較されるのがSBI証券と楽天証券。

僕はSBI証券でNISAやってます。理由は楽天よりポイントが溜まりやすいから。

とはいえそこまで大きな差はないので、楽天をよく使っている人は楽天証券でいいと思います。ポイント率上がるし。

積み立てには、三井住友銀行のOliveフレキシブルペイ ゴールドというクレジットカードを使っています。ナンバーレスカードがもらえて、↓のようにアプリで口座やクレジット利用額、ポイントなどを一元管理でき、SBI証券とも連携できる超便利なサービスです。

細かくなっちゃうので詳細は割愛しますが、↓がOliveフレキシブルペイ ゴールドの概要。SBI証券の利用でもポイントが貯まるし、日常利用でもポイントが溜まって便利です。

- Oliveフレキシブルペイ ゴールドは年会費5,500円かかるが、年間100万円以上利用すると翌年から永年無料

- 毎年100万円以上利用すると10,000ポイント

- SBI証券のクレカ積立や、電子マネーへのチャージなど対象外があるので注意

- SBI証券のクレカ積立で1%のポイント還元

- 月5万円積み立てると、500円分のVポイントをもらえる

- もらったポイントを使ってSBI証券でポイント投資もできる

- コンビニ、スーパーでタッチ決済すると最大7%還元

なおOliveを申し込む時、Oliveの入力フォームで↓の紹介コードを入力すると、1,000ポイントゲットできます。人数に上限があるのでお早めに。

1,000ポイントもらえるOlive紹介コード:FF38696-0786423

ネット証券以外はやめといたほうがいい

NISA口座は、SBI証券や楽天証券のようなネット証券はもちろん、街中の銀行や証券会社の窓口でも開設できます。

が、ネット証券での開設を強くオススメします。それ以外だと信託報酬(手数料)が高くなる傾向があるからです。

ゆうちょ銀行なんかはその典型。信託報酬は高いし、ポイントはたまらないし、取扱ファンドも少ない。

悪いことは言いません。素直にネット証券にしましょう。

【まとめ】NISAはお金を育てる環境

以前、金融系の会社で金融知識を学んだ時に感じたのが、「こんな簡単で大事なことを知らなかったのか」ということ。『長期・積立・分散』や『72の法則』なんかまさにそれ。

また将来のための資産形成の方法が、『貯金』しかなかった閉塞感が消えたのも大きい。

貯金だけって日本円に全額投資してる感覚です。しかも全資産を単一通貨で持つって『分散』の真逆なので、そのリスクもあったわけで。

僕はNISAは自分の生活にとって大きなプラスだと思うので活用しまくるつもりですが、たとえNISAをしない人でも、検討するだけでもお金の知識がつくのでとてもためになると思います。

で、NISAを始める人は、SBI証券や楽天証券などで早めに旧NISAの口座開設しておくことをオススメします。

今のうちに作っておけば、2024年になったら新NISA口座が自動で作られます。旧NISA口座を作って積み立てしなくてもOKです。また新NISAとは別で旧NISAの非課税枠40万円もゲットできますし。

練習で月1,000円とかの少額で、積み立てや操作の練習をしておくのもよろしいかと。

![敗者のゲーム[原著第8版] (日本経済新聞出版)](https://m.media-amazon.com/images/I/41VOwrHoGyL._SL160_.jpg)